融資が通る事業計画書、融資が通らない事業計画書の違いとは?

会社や店舗の経営をしていく中で、融資という形での金融機関からの借り入れは、避けることのできないものです。

この融資には、会社の設立や店舗の開業といった起業する際の創業融資、創業や開業後の運転資金・設備投資のための資金調達を目的とした融資などがあります。

起業のための創業融資と、資金調達のための融資では、同じ融資ではあっても、その趣旨や位置付けからいくつかの異なる点があります。

その一つに、対応する金融機関の違いがあります。

創業融資は初めての融資になるため、銀行や信用金庫など民間の金融機関では、取引実績のない相手に対しては、リスクを負ってまで融資することには慎重です。

「プロパー融資」という独自の融資にはなかなか応じてもらえません。

「マル保融資」という、公的な信用保証協会の保証を受けることで、融資に応じてもらうこともできますが、国の金融政策の転換により「マル保融資」もなかなか厳しいものがあります。

そこで重要になってくるのが、「日本政策金融公庫(以下、日本公庫)」という100%国の出資による金融機関です。

これは国が政策的に設立したもので、中小企業の創業を始め、様々な支援を目的とする金融機関ですから、会社創業や店舗開業時には頼れる金融機関となります。

また、日本公庫は、創業時からの返済実績があれば、その後も運転資金、設備資金のための追加融資にも気軽に応じてもらえます。

ただ、税金を原資に設立された金融機関ですから、融資の審査も慎重に行われるため、ある程度時間がかかります。

その際に重要になってくるのが、事業計画書です。

最短で、満額あるいはそれに近い融資額を引き出せるかどうかは、この事業計画書の出来如何に関わってくるのです。

前置きが少し長くなりましたが、融資の基本ともいえる、日本公庫の創業融資を受ける際の事業計画書のポイントなどから、融資が通る事業計画書、融資が通らない事業計画書について解説してみたいと思います。

融資は事業計画書で決まる

昭和の時代には、土地は必ず値上がりするという「土地神話」があり、銀行などでは土地を担保に、融資をするかどうかの判断をすることが多く見られました。

その後は、バブルの崩壊により「土地神話」も終わり、また、国の金融政策の転換などから事業計画書による、「事業性評価」を重視するような流れになってきました。

特に国民の血税で運営されている日本公庫では、事業計画書は極めて重要な融資判断の材料になります。

事業計画書の内容により融資の可否の7割程度が決まるといわれています。

では、融資が通りやすい事業計画書とはどのようなものか、また逆に、通りにくい事業計画書にはどのような問題があるのかなど検証していきます。

融資が通る事業計画書とは?

融資が通る事業計画書を作成する上での重要ポイントとしては、次のようなものがあります。

1.事業計画書の必要性や重要性を理解する

事業計画書は、様々な事業目的のために作成されるものですが、融資に関しては、確実な融資実行に結びつけるためにはなくてはならない、有効なツールであるとの認識が必要です。

一般的に銀行などの融資にあたっては、一定期間の取引関係、直近の決算書等の財務情報、そして今後の事業展開を示す事業計画書による事業性評価といったものから融資の可否を決めていきます。

しかし、今までの取引実績や決算書がない創業融資を行う日本公庫では、その判断にあたっては、事業計画書による事業性評価に頼らざるを得ない、それだけ重要なものであるとの理解が必要です。

2.オリジナル(独自)の事業計画書を作成する

日本公庫、信用保証協会、自治体の制度融資などには、所定の経営計画書や事業計画書といったものがあり、これらを使用して申し込みを行います。

通常はA3用紙1〜2枚程度の簡易なものです。

融資担当者はこれをベースに面談を重ね、必要に応じて資料の提出を求めながら進めていくため、担当者にとっては重要事項の詰まった有効な判断データです。

ただ、融資を受ける側から見ると簡単な書式のため、何を書いてよいのか、あるいは自身の考える事業の説明には不十分なために戸惑ってしまうことも少なくありません。

そこで必要になってくるのが、自分自身が作成したオリジナルの事業計画書です。

最終的には、事業計画、予測損益計算、収支予測、事業スケジュールなど関係書類を含めると、10ページ前後の本格的なものになります。

最初は何を書いていけばよいのか皆目わからないと思いますが、書き始めることが大切です。

まずは自身がやりたい事業を、どこで、何を、どのくらいの資金でといったことを箇条書きで書き出してみます。

その後、経営や財務・会計などの知識を学び、業界情報なども収集しながら、事業計画書としての肉付けをしていきます。

作成に必要な知識の修得には、商工会・商工会議所などの支援を受けたり、創業後顧問となってもらう予定の税理士などに、財務・会計についての指導を受けるのがよいでしょう。

ここで最も重要なことは、自分自身が主体となって作成することです。

最初は拙い内容でも、支援・指導を受けながら試行錯誤していくうちに最終的には内容の濃い事業計画書となります。

このオリジナルの事業計画書を参考にして、所定の簡易な計画書に審査上重要な事項を落とし込んでいけばよいのです。

そして、面談の際には、これらの事業計画書をもとにして、自分の言葉で事業について、また、数字の根拠などについても融資担当者に説明すれば、納得させることができます。

3.審査基準を押さえた事業計画書を作成する

融資担当者は、何を基準に融資の可否を判断するのかを事前に知り、対策を立てておけば融資をしてもらえる確率は格段に高くなります。

相手の手の内を知ることです。

審査基準には、前提条件として法的に問題はないか、必要な行政許認可は取得しているかなど法律面に関する決まりごとと、融資対象業種であるかといった点です。

前者はあらかじめ弁護士や行政書士に相談し、後者では日本公庫の窓口などで事前に確認をしておくとよいでしょう。

次に具体的な審査ポイントというものがあります。前提条件をクリアしたあと、本格的な審査をする際のポイントで、次のようなものがあります。

1.自己資金

創業融資の場合、自己資金は1/10〜1/2の範囲で審査対象とされますが、一般的には1/3〜1/2は用意しておいたほうが融資は通りやすくなります。

また、自己資金の内容も基本は自身が時間をかけてコツコツ貯めたものが重視されます。また親などの親族から支援をしてもらう場合も、必ず口座に振り込んでもらうことです。親族からの贈与なのか、単なる借り入れかといったお金の出所について厳しく問われます。

2.経験・能力

これから立ち上げる事業に関して、どれほどの経験があるのか、しっかり確認されます。特に役員や管理者としての経験があると、評価が高まります。

また、経理などの経験もあると、金銭の管理がしっかりできるものとして評価されることもあります。

経験や能力を記述する場合、積極的に自己アピールすることです。たとえば、外食フランチャイズチェーンで複数店舗任され、各店前年比で10%の売上、利益をアップさせたといった、やや誇張していると思われるようなものでよいのです。

3.返済可能性

銀行などでは顧客から預かったお金、日本公庫では国民の税金が貸し出し原資になりますから、いずれにしても利息を付けて確実に返してもらわなければなりません。

そのため、返済可能性の根拠を予測損益計算表や収支予測表などから、自身の言葉での説明できるようにしておかなければなりません。

同業他社や他店の数値に比べて見通しが甘くないか、競争優位となり得る商品やサービスは何か、立地条件はどうかなど、細かいところまで突いてきますから、事前の想定問答をシミュレーションしておくなどの対策が重要です。

4.資金使途

借り入れた金銭を何に使うかについて、融資担当者は厳しくチェックをします。

設備資金として融資したのに、運転資金目的であったことなどを担当者は嫌います。

信頼できない人物という評価をされてしまいます。

そのため、設備資金であれば見積書やパンフレット、店舗・オフィスであれば保証金や前家賃の支払い領収書などを証拠として、事業計画書に添付する必要があります。

また、資金使途で注意をしなければならない点として、融資限度額いっぱいの借り入れができるわけではなく、使途する範囲での融資となります。

たとえば、融資限度額が1000万円であっても、設備資金と運転資金合わせて500万円ならば、500万円の範囲での融資となるということです。

1000万円借り入れ500万円使い、残りの500万円はプールしておくということはできません。

5.添付書類

添付書類には、先の資金使途の裏付けとして添付するもの以外にも、融資が通りやすくなるように自主的に添付しておいたほうがよいものもあります。

抵当権などが設定されていない担保価値の高い不動産の登記簿、連帯保証人となってもらえる人物が存在するもの(親族であれば戸籍謄本など)、有価証券書、貯蓄型生命保険証書などの換金性が高い金融商品、資産価値が高い車の登録証といったものを添えておくと、担当者の心象もよくなることが期待できます。

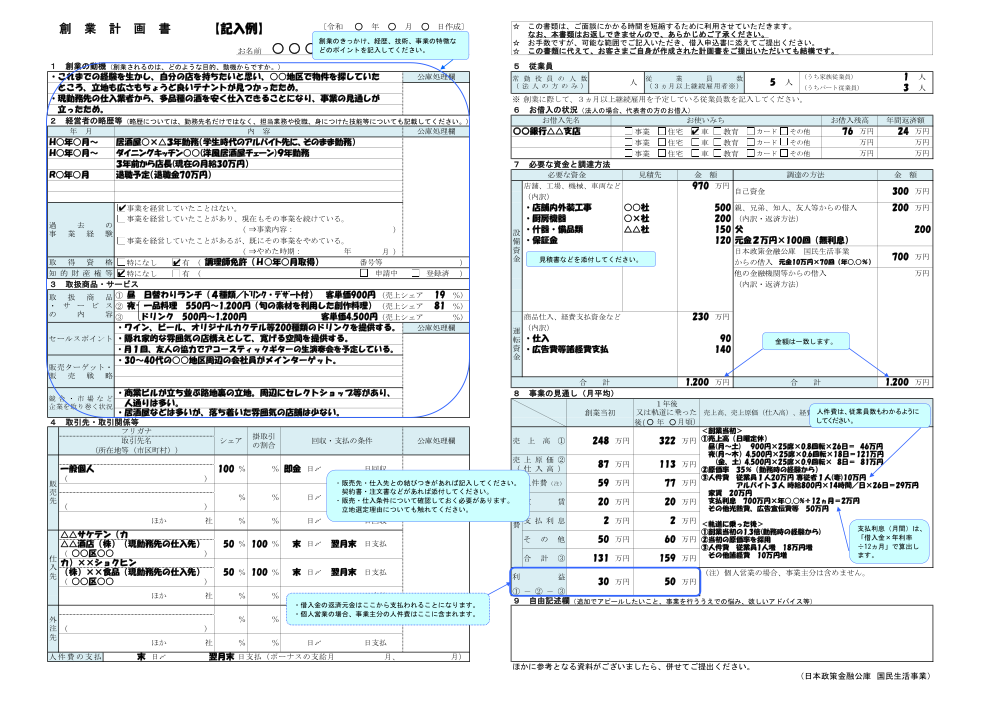

下記に参考のため、日本公庫のホームページの中にある居酒屋の創業計画書を示しておきます。

この簡易な計画書を元に、融資担当者は融資実行の可否を判断するわけですから、オリジナルの事業計画書を添付しておけば、融資実行を高めることが出来る有効な補足データとなるでしょう。

融資が通りにくい事業計画書とは

基本的には、融資が通る事業計画書の要件を満たしていないものが、融資が通りにくい事業計画書ということになりますが、そのほかにも以下のような点を満たしていないものも該当します。

1.内容の不十分なオリジナル事業計画書の作成

日本公庫の計画書は、上記のようなA3用紙1〜2枚程度のものですが、ポイントを押さえながら必要な事項を要領よく記載するには、どうしてもオリジナルの事業計画書の作成が前提として必要になります。

自身の頭で考え、失敗しては書き直すことで、自分の考えるビジネスが見えてくるのです。

面談は担当者との一対一で行うのが原則です。

国の認定を受けた「経営革新等支援機関」である税理士などの専門家が同席することはあっても、面談の当事者は本人自身です。

自分の考えを明確な根拠をもって、自分自身の言葉で説明できるようするためには、独自の内容の濃い事業計画書の作成は不可欠です。

また、仮に作成するにしても、経営コンサルタントなどの専門家に丸投げしたり、同業種の他人のものを丸写しするのも、結果として内容の不十分な計画書と同じです。

2.お金の管理がずさん

事業計画書の添付書面には、預金通帳などもありますが、その中で直近1年程度のお金の流れについて細かくチェックされます。

借り入れが多い、水道光熱費の引き落としがされていない月がある、親族からの支援金が口座を通して入金されていないなど、お金の管理能力が問われてしまいます。

3.確定申告をしていない、税金滞納している

確定申告書の控え、納付書の控えなども添付書面の一つですが、日本公庫の融資原資は税金ですから、融資が通らなくなるのも当然といえるでしょう。

4.転職が多い

これは日本公庫所定の書式の中にある略歴により明らかになります。

正当な理由によるものでない転職(前職でトラブルを起こして退職したなど)が多いと、経営者としての人間性や資質が問われてしまいます。

このように融資が通らない、通りにくい事業計画書は、事業計画書の内容の不備やレベルといった計画書そのものの問題以外に添付書類から、色々な問題が浮き彫りになってくることもあります。

少なくても融資を受ける1年以上前から、通帳によるお金の流れ、確定申告と納税、円満退社などの面にも細心の注意を払っておくことが大切です。

日本公庫の創業融資を中心に、融資に通る、あるいは通らない事業計画書について見てきました。

この日本公庫の創業融資は融資の基本です。

ここで融資の基本的な知識、ノウハウを身に付け、ポイントを押さえた事業計画書の作成ができれば、日本公庫の融資だけではなく他の公的融資、そして、その後の本格的な銀行や信用金庫といった民間の金融機関による融資を受ける際にも、有利に進めることができるでしょう。